Retko se dešava da akcije tehnoloških kompanija skoče a da se u javnosti ne upozorava na loše stanje temelja na kom se taj rast zasniva. Sada, kada pomama za akcijama kompanijama koje se bave vještačkom inteligencijom gotovo sama drži tržišta na nogama, broj nevjernih Toma je eksplodirao.

Nikada ranije tako mali broj kompanija nije na ramenima nosio indekse S&P 500 ili Nasdaq 100, na kojima se nalaze bilioni uloženih dolara.

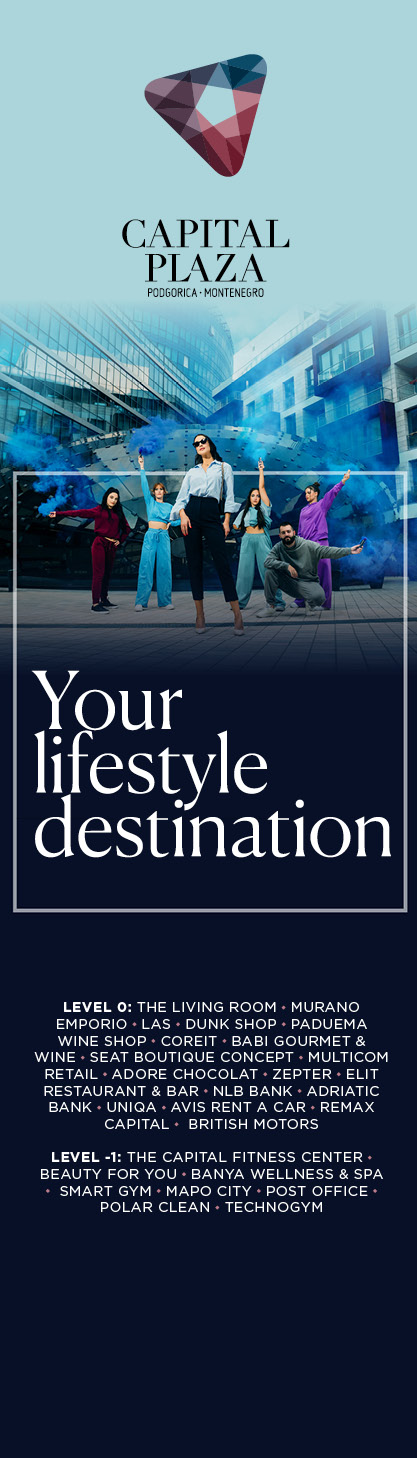

Priroda ovogodišnjeg skoka vrijednosti može se vidjeti upoređivanjem indeksa Nasdaq 100 sa verzijom istog indeksa koji ne uzima u obzir tržišnu vrijednost kompanija. Razlika između osnovnog indeksa i varijante koja jednako tretira Apple Inc. i Dollar Tree Inc, od januara je narasla na 16 procentnih poena. U S&P 500, gubici neponderisane verzije najveći su otkako je Bloomberg počeo da prati ove podatke (1990. godine).

Za veći dio stručnjaka situacija je prepuna rizika: šta se dešava sa tržištem kada splasne oduševljenje vještačkom inteligencijom? Peter Tchir iz kompanije Academy Securities ovo vidi drugačije. On kupovinu akcija nekoliko teškaša tumači samo kao potrebu investitora da racionalno biraju.

“Posmatranje učinka različitih sektora za mene ima smisla”, rekao je. “Vidim nedostatak širine, ali me to trenutno ne sjekira mnogo.”

Podstaknut uvećanjem vrijednosti kompanije Nvidia Corporation za 190 milijardi dolara, Nasdaq 100 je zabilježio rast i petu nedjelju zaredom (3,6 odsto). To je bilo bolje od svih drugih velikih indeksa koje su nadole vukli strahovi od recesije i kamatnih stopa.

Zahvaljujući izuzetno dobrim projekcijama prodaje kompanije Nvidia, akcije sedam najvećih tehnoloških kompanija – koje uključuju Microsoft Corp, Alphabet Inc, Amazon.com Inc, Meta Platforms Inc. i Tesla Inc – za pet dana su zajedno napredovale za 454 milijarde dolara, što je pomoglo indeksu S&P 500 da i drugu nedjelju zaredom bude na dobitku.

Pomenuta velika sedmorka je od januara napredovala za 43 odsto, što je gotovo petostruko više od napretka indeksa S&P 500. Procjene vrijednosti daju razlog za sumnju, a P/E racio se nalazi na oko 35, što je za 80 odsto više od ukupnog tržišta.

“Ovo su dobre kompanije. Neće bankrotirati. Ali ljudi počinju da plaćaju previsoke cijene za njihove akcije. Djeluje kao pomama”, rekao je Michael Mullaney, direktor odjeljenja za istraživanja svetskih tržišta u Boston Partnersu. “Da se na čelu nalaze kompanije koje su lošije, kao što smo vidjeli 2000. godine, vrlo brzo bi bilo gotovo sa ovim rastom”, dodao je.

Upozorenja da će ova vrsta koncentracije kapitala pojesti ostatak berze bili su neizostavni dio komentara analitičara iz godine u godinu. Najnoviji ovakav komentar došao je od najbolje rangiranog stratega Morgan Stenlija Mikea Wilsona, koji je time potkrepio tezu da je dalji napredak tržišta neodrživ.

Međutim, beg iz akcija zbog uskog obima ulaganja je, istorijski gledano, kao strategija bio vrlo rijedak.

Dok je ekstremna dominacija tehnoloških akcija iz kasnih 1990-ih dovela do takozvane DotCom krize, u posljednjih 30 godina neponderisani S&P 500 je za ponderisanim indeksom kaskao polovinu vremena. I tada je samo tri godine praćeno padom u sljedećoj godini. U 1998, kada se jaz između ove dvije stvari povećao na 16 procentnih poena, akcije su nastavile da rastu sljedeće godine.

Drugim riječima, nema nepobitnog razloga da se očekuje da će neujednačeno tržište značiti neminovnu propast. Umjesto toga, do pada najčešće dovodi pogoršanje stanja po pitanju osnovnih postulata tržišta, a kada se to dogodi, čak ni najsnažnije kompanije ne mogu da izdrže.

Na rast vrijednosti akcija velikih tehnoloških kompanija sada utiče čitav niz faktora: od zarada koje su prevazišle očekivanja, preko očekivanja da će AI tehnologije biti sve značajnije, do bijega iz riskantnih investicionih instrumenata. Još jedan pozitivan faktor je i sve veća vjerovatnoća da će se postići dogovor oko gornje granice duga u SAD.

Bill Harnisch, glavni investicioni direktor kompanije Peconic Partners, čiji je fond ove godine do četvrtka napredovao za 19 odsto, zatvorio je kratke pozicije u Microsoftu, dok uložio u akcije Amazona i Alphabeta. Dok uporna inflacija i nastavak restriktivne monetarne politike sugerišu da će se tržište vjerovatno povući sa nedavnih maksimuma u narednim mjesecima, on očekuje da će ovi tehnološki giganti ostati sigurno utočište za investitore.

“Ljudi gravitiraju ka ovih sedam imena jer ih mi nazivamo sigurnim ‘growth’ akcijama”, rekao je Harnisch. “Ne osjećam da nam nešto nedostaje na tržištu. Prosto je nevjerovatno šta se dešava ispod površine. I ako je ovo sa vještačkom inteligencijom ono što svi mislimo da će biti, biće mnogo mogućnosti osim ulaganja u firmu Nvidia”, dodao je.

To zadaje glavobolje onima koji bi željeli da biraju pojedinačne akcije. Kako pokazuju podaci kompanije Goldman Sachs, u prvih pet mjeseci ove godine, samo 33 odsto investicionih fondova koji ulažu u kompanije sa velikom tržišnom kapitalizacijom raslo je brže od referentnih indeksa. Istorijski posmatrano, ovaj procenat je za oko pet procentnih poena viši.

Oni slab učinak pripisuju hroničnoj averziji prema velikim tehnološkim kompanijama, čemu je donekle doprinijela i odluka Komisije za hartije od vrijednosti kojom se vlasništvo fonda u jednoj akciji ograničava na pet odsto.

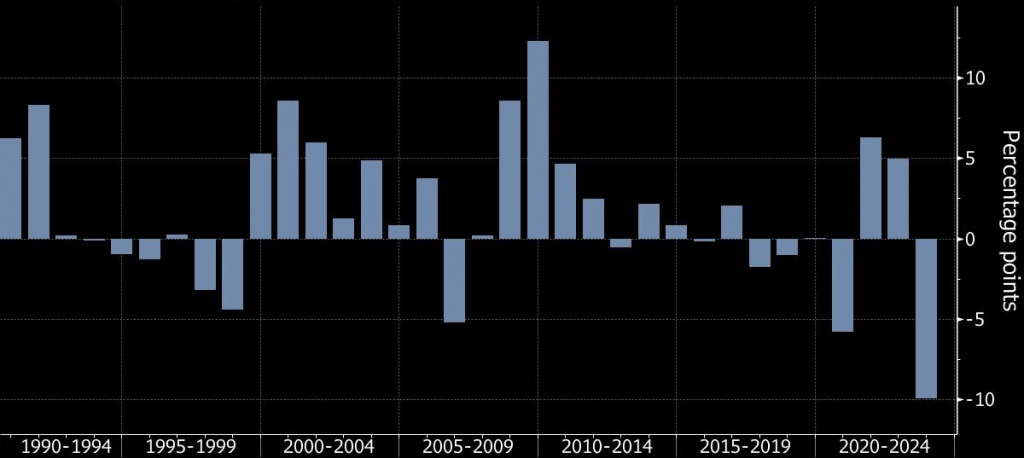

Za sve ostale – od onih koji planiraju da kupe i drže akcije do hedž fondova – nemilosrdno napredovanje velike sedmorke ili nije problem, ili je put do relativnog bogatstva. Hedž fondovi su svoju izloženost sa 9,7 odsto od početka godine uvećali na 16 odsto, pokazuju podaci koje je prikupila Goldmanova glavna brokerska kuća.

Na neki način, anksioznost zbog uspona tehnoloških akcija pokazuje da su neki investitori i dalje zabrinuti da će se kretanje od prošle nedjelje ipak preokrenuti.

Ipak, uprkos svim zamkama koje se nalaze pred tržištem – recesiji, padu profita, agresivnom Fedu – akcije su odbile da se povuku. To je djelimično zato što pesimizam sam po sebi ostavlja prostor za napredak i kupovinu.

“Ukazujemo na nedostatak širine na tržištu i rizike oko gužve i koncentracije”, napisao je Bobby Molavi, izvršni direktor Goldmana. “Onda shvatamo da investitori svojim pozicioniranjem teraju tržište naniže. Tržište, izgleda, neće pružiti fanovima ono što žele”, zaključio je.

Izvor: rs.bloombergadria.com