Ubrzana inflacija primorala je centralne banke širom svijeta, sa Federalnim rezervama i Evropskom centralnom bankom (ECB) na čelu, da ove godine oštro povećavaju kamatne stope. Međutim, ta borba centralnih banaka da ukrote divlju inflaciju zasada ne pokazuje znake usporavanja rasta cena kako se očekivalo.

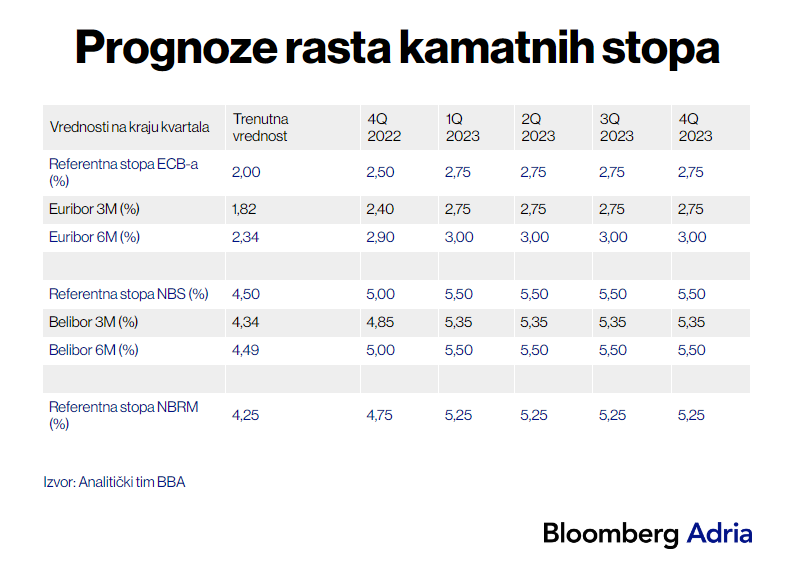

Zbog toga, tim analitičara Bloomberg Adrije prognozira da će ECB, kao i banke zemalja u regionu koje nisu deo Evropske unije, i početkom naredne godine nastaviti da povećavaju kamatne stope.

“Prognoziramo da će se kamatne stope na tržištu novca i dalje povećavati, a da će kamatne stope kreditiranja privatnog sektora to pratiti”, navodi se u izveštaju analitičara Bloomberg Adrie.

U nastavku su ključni argumenti i prognoze analitičara.

ECB

Procjena analitičara BBA je da će monetarna vlast eurozone povećati kamatne stope za još 75 baznih poena u narednih šest mjeseci, pri čemu očekuju da će se ciklus povećanja završiti u prvoj polovini 2023.

Kao razlog za dalje pooštravanje politike tim analitičara navodi potrebu ECB-a da ispuni srednjoročni cilj inflacije od dva odsto, uz očekivanje da će inflacija merena indeksom potrošačkih cijena pasti ispod dva odsto tek 2025. godine.

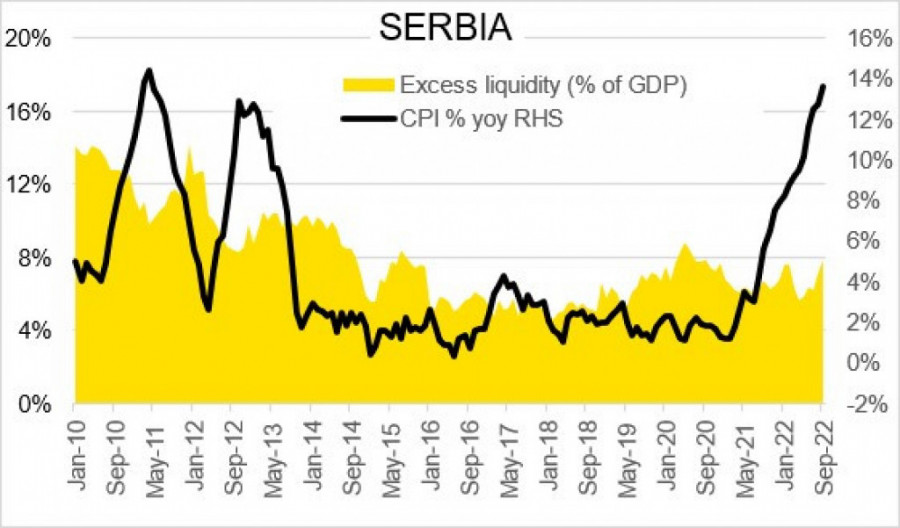

NBS

Kada je riječ o potezima Narodne banke Srbije (NBS), procjene analitičkog tima BBA su da će ta monetarna institucija povećati kamatnu stopu za dodatnih 100 baznih poena u narednih šest mjeseci.

Inflacija u Srbiji, kako kažu, još nije dostigla vrhunac i navode da se on može očekivati između posljednjeg kvartala ove i u prvom kvartalu iduće godine, kao i da se očekuje kontinuirano prelivanje glavne inflacije na osnovne kategorije.

“Pooštravanje politike ECB-a će se takođe preliti u lokalni finansijski sistem s obzirom na veličinu euroizacije (dominacija eura) u srpskoj privredi. Uvezeno slabljenje privredne aktivnosti obuzdaće potrebu NBS za zaoštravanjem”, smatra tim analitičara BBA.

NBRM

I Narodna banka Republike Severne Makedonije povećaće kamatne stope za dodatnih 100 baznih poena u narednih šest mjeseci usred tekuće borbe protiv uporno visoke inflacije i potrebe da se očuva stabilnost kursa.

Period od 2010. period niske inflacije i kamatnih stopa

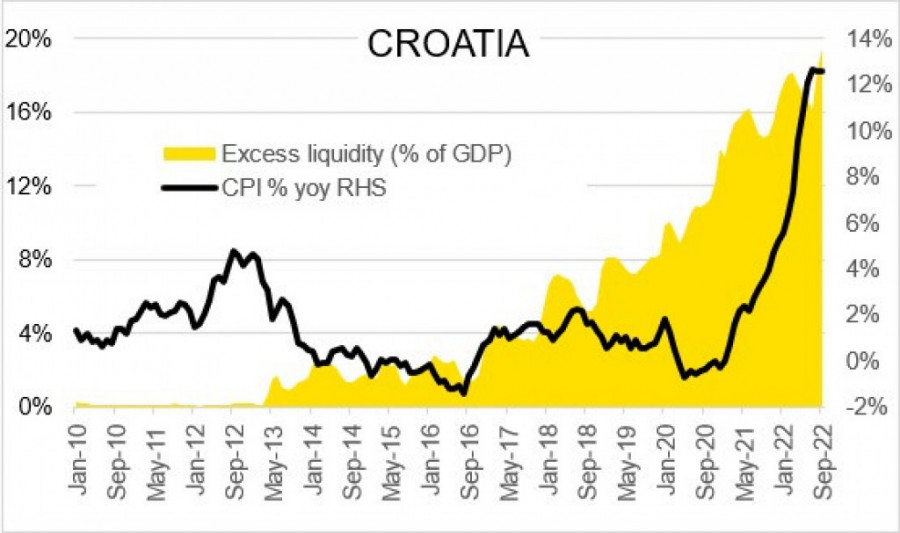

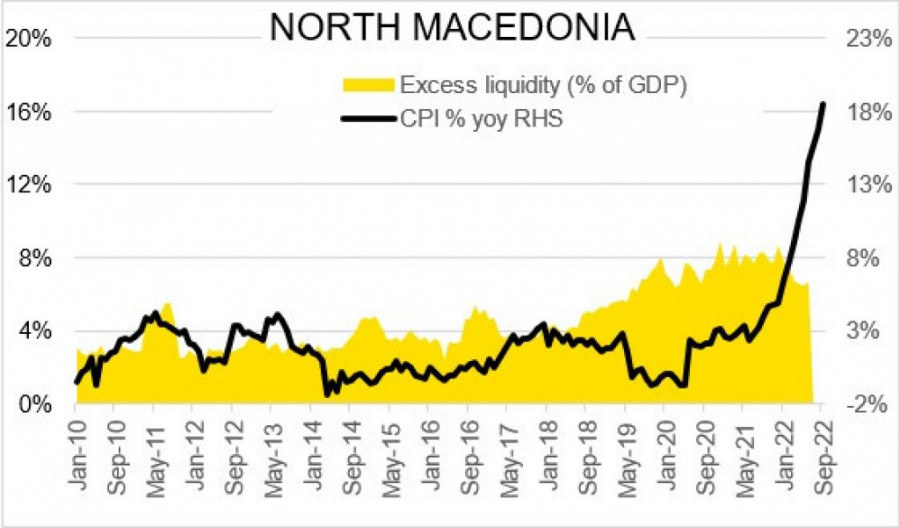

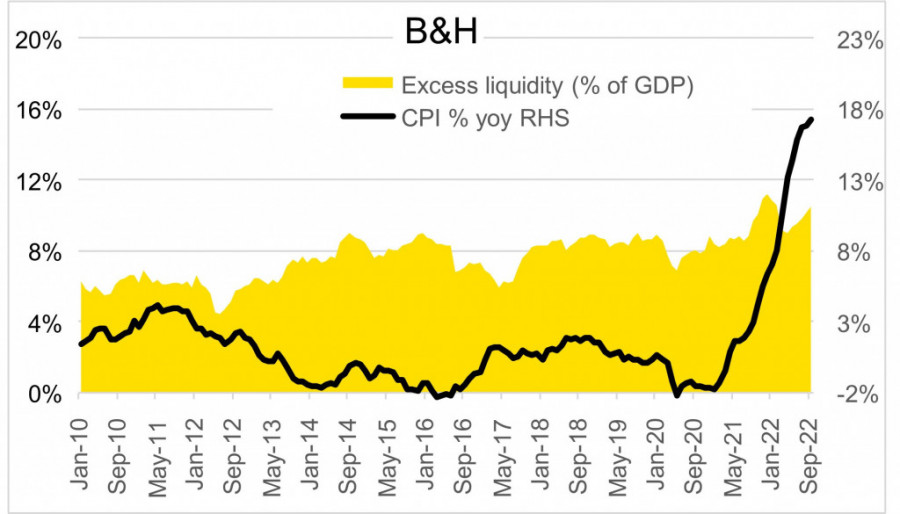

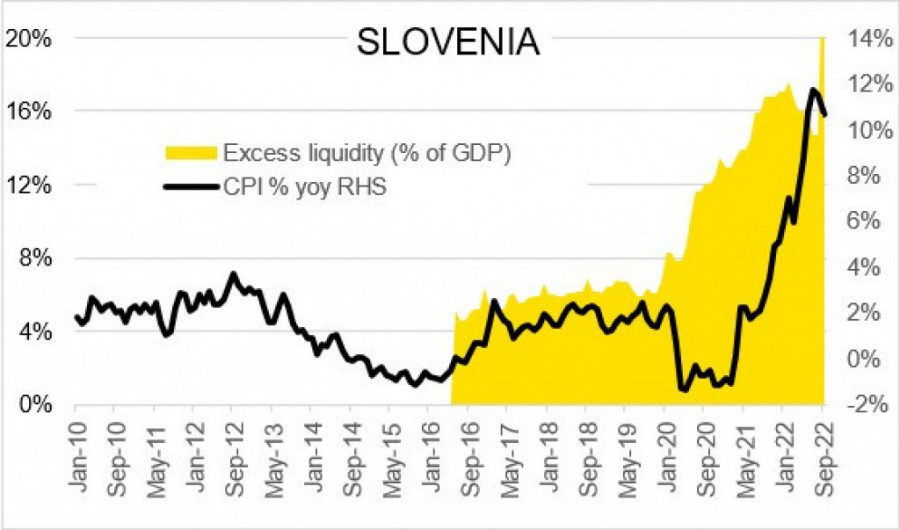

Tokom većeg dijela perioda od 2010. godine, centralne banke su većinu vremena provodile štampajući novac, i dok su najveće svjetske centralne banke bile koncentrisane na programe kupovine obveznica, regionalne monetarne vlasti fokusirale su se na stvaranje novca u lokalnoj valuti putem konverzije deviznih priliva od izdavanja obveznica u inostranstvu.

Taj period karakterišu rast privredne aktivnosti, niska inflacija, vraćanje dugova nakon Svjetske ekonomske krize, sa sporadičnim turbulencijama kao što je kriza javnog duga u eurozoni 2012. godine i borba protiv pandemije izazvane virusom korona.

Tokom tog vremena, kamatne stope kreditiranja privatnog sektora su bile na manje-više silaznom putu, odražavajući niske ili negativne referentne kamatne stope i višak likvidnosti u finansijskim sistemima na istorijskim maksimumima, podseća naš tim analitičara.

U tom smislu, višak likvidnosti eurozone je porastao na 4,7 biliona eura, što predstavlja povećanje od 45 puta od kraja 2010. Kada se stavi u odnosu na BDP eurozone, višak likvidnosti oblikuje udeo od ogromnih 38 odsto, što je još jedan dokaz veličine relaksacije politike ECB tokom proteklih deset godina.

I u Adria regionu bilježi se porast viška likvidnosti, uz najveće pomake u Hrvatskoj (206 puta od kraja 2010. godine, iako sa vrlo niske baze) i Sloveniji (sedam puta, serija počevši od sredine 2016) Iako prateći sličan profil monetarne relaksacije, višak likvidnosti u ostatku Adria regiona bilo je dosta ograničenije.

Transmisioni mehanizam u snižavanju kamatnih stopa privatnog sektora na kraju je bio efikasan. Pored stvaranja likvidnosti lokalnih centralnih banaka putem deviznih konverzija, to se takođe odrazilo na relaksaciju obaveznih rezervi, ali što je najvažnije, efekte klauzule vrijednosti kursa eura u lokalnim bankarskim sistemima.

Aktivne kamatne stope već pokazuju nagoveštaje odboja sa dna, više zbog povezanosti kamatnih stopa sa euriborom, ali i zbog toga što su banke počele da uzimaju u ozbir efekte ekonomskog usporavanja i povećane srednjoročne neizvesnosti u svojim procjenama.

Izvor: Bloomberg Adria